| Suchen | Themen | Lexikon |

| Register | Fächer | Datenbank |

| Medien | Links | Daten | |

| Projekte | Dokumente | ||

| Schule und Agenda 21 | |

| Lokale Agenda | Globale Agenda |

|

|

|

|

|

||||||||||||||||||

| Kontakt | Haftungsausschluss |

|

|||

|

|

|||||

| Daten/Statistiken | Einkommensteuer |

2017

2017

|

|

Einkommensteuer Tarif DE 2018  22.12.17 (1009) |

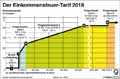

dpa-Globus 12174: Der Einkommensteuer-Tarif 2018 Laut BVG muss das Existenzminimum< steuerfrei bleiben, deshalb wird im Einkommensteuergesetz (EStG) ein sog. Grundfreibetrag festgelegt (2017|8820 €; 2018|9000 €), es wird also nur der Teil des Einkommens besteuert, der den Grundfreibetrag übersteigt. Um die "Kalte Progression" abzumildern, wurde außerdem der in §32 EStG definierte Steuertarif etwas abgeändert ( → Parametertabelle). Die Änderungsrate des Tarifs wird als "Grenzsteuersatz" bezeichnet und in der Grafik dargestellt. Er ist in 5 Bereiche aufgeteilt (jeweils rechte Grenze): Grundfreibetrag (9000 €): 0 %; Progressionszone I (13.996 €): 14 bis 23,97 %; Progressionszone II (54.949 €): 23,97 - 42,0 %; Proportionalzone I (260.532): 42 %; Proportionalzone II (ab 260.533): 45 %. Nach Eingabe des zu versteuernden Einkommens (zvE) erzeugt der interaktive Online-Rechner eine Tabelle für die Jahre 2004 bis 2018, in der die Einkommenssteuer jeweils gemäß Grundtarif, Ehegattensplitting und Familiensplitting berechnet wird. Außerdem werden Effektiv-, Grenz- und Differenzsteuersatz angegeben. Die Lohn*-/Einkommensteuer war 2016 die ergiebigste Steuerquelle in Deutschland: 34 % aller Steuern (706 G€), gefolgt von der Mehrwertsteuer (31 %). (→ Steuerspirale). * Die Lohnsteuer ist die monatliche Vorauszahlung der geschätzten Jahreseinkommensteuer/12. Quelle: Bundesfinanzministerium | Infografik | Serie

|

|

|

Abgabenquote OECD-2016  15.12.17 (1006) |

dpa-Globus 12163: Die Abgabenquote 2016 Die Abgabenquote (Steuern + Sozialabgaben in % vom BIP variiert unter den 35 OECD-Staaten erheblich. Die Rangfolge beginnt mit ⟨DK 45,9 FR 45,3 BE 44,2 FI 44,1 SE 44,1⟩ und endet mit ⟨US 26,0 TR 25,5 IE 23,0 CL 20,4 MX 17,2⟩ Deutschland (Rang 12) hat eine Quote von 37,6 %, darunter 14 Prozentpunkte für Sozialabgaben. Ergänzung (zgh): Die Abgabenquote für einen sozialversicherungspflichtigen Arbeitnehmer ist mit rund 56 % deutlich höher. Werden noch die Konsumsteuern einbezogen, erhöht sich die Quote auf über 2/3. (➔) Quelle: OECD | Infografik | Tabelle/Infos

|

|

|

Lohn-Illusion DE 1991-2017  24.11.17 (992) |

dpa-Globus 12128: Die Lohn-Illusion Die Grafik zeigt die Entwicklung des durchschnittlichen Monatverdiensts je Arbeitnehmer in Deutschland von 1991 bis 2017 (in €). Der Bruttolohn stieg von 1659 auf 2854 (+ 72 %), der Nettolohn¹ von 1159 auf 1895 (+ 64 %), der Reallohn² dagegen fiel zunächst auf ein Allzeittief von 1095 im Jahr 2009. Danach stieg er leicht an und überbot mit 1185 € erstmals 2015 seinen Anfangswert. 2017 wird er mit geschätzt 1218 € gerade mal 59 € über seinem Anfangswert liegen, die reale Kaufkraft ist also seit 1991 nur um 5,1% gestiegen. 1 Nettolohn = Bruttolohn - Steuern - Sozialabgaben 2 Reallohn = Nettolohn preisbereinigt, in Preisen von 1991 Quelle: Statistisches Bundesamt | Infografik | Serie | Zeitreihe

|

|

|

Bundeshaushalt DE 2017  09.06.17 (935) |

dpa-Globus 11785: Das Hauptbuch der Nation Für das Jahr 2017 weist der Bundeshaushaltsplan Einnahmen und Ausgaben von rund 329 Millarden Euro aus. Wie in den drei Jahren zuvor ist die Nettokreditaufnahme null (keine Neuverschuldung, "Schwarze Null"). Umsatzsteuer und Lohn-/Einkommensteuer sind bei weitem die beiden größten Einnahmequellen: zusammen bereits 68 % aller Staatseinnahmen. Bei den Ausgaben ragt "Arbeit und Soziales" mit fast 42 % heraus, mit weitem Abstand folgen "Verteidigung" (11,2 %), "Verkehr, digitale Infrastruktur" (8,5 %), "Bundesschuld" (6,1 %)*; "Bildung, Forschung" (5,3 %). Diese Top5-Posten umfassen 73 % der Gesamtausgaben, alle weiteren liegen unter 5 %. 52 % des Bundeshaushalts beziehen sich auf die soziale Sicherung (u.a. Sozialversicherungen 34 %, Arbeitsmarktpolitik 11 %, Eltern-/Erziehungsgeld u. Mutterschutz 2 %). * Ergänzung (zgh): Aufgrund der EZB-Niedrigzinspolitik rangiert der Schuldendienst erst auf Platz 4, in normalen Zinsphasen lag er überwiegend auf Platz 2. Quelle: Bundesfinanzministerium Infografik-Bezug Tabelle/ Infos | Serie

|

|

|

Steuerverteilung DE-2016  26.05.17 (923) |

dpa-Globus 11762: Die Verteilung der Steuern Im Jahr 2016 nahm der Staat insgesamt 705,8 Milliarden Euro (G€) Steuern ein, darunter (Anteile in %): Gemeinschaft a 72,1; Bund b 14,8; Länder 3,2; Gemeinden 9,3; Zölle 0,7. Anteil (in %) nach der Umverteilung: Bund 40,9; Länder 40,9; Gemeinden 14,0; EU 4,2. a vor allem Umsatz-/Mehrwertsteuer 217 G€, Lohnsteuer 185 G€ b u.a. KFZ-Steuer Quelle: Bundesfinanzministerium | Infografik | Tabelle/Infos | Serie

|

|

|

Steuereinnahmen DE-1992-2016  19.05.17 (920) |

dpa-Globus 11746: Steuereinnahmen Die Steuereinnahmen des Staates (Bund, Länder, Kommunen) in Milliarden Euro (G€) sind von 1992|374,1 um 88,7% auf das Allzeithoch 2016|705,8 gestiegen. Nur in den Jahren 1996, 1997, 2001, 2002 und 2009 war die Veränderung gegenüber dem Vorjahr negativ, besonders stark (-6,6%) nach der Finanz- und Wirtschaftskrise 2009 2016 entfielen 72,1 % auf die gemeinschaftlichen Steuern (u.a. Lohn-/Einkommensteuer, Umsatzsteuer) und 14,8% auf die Bundessteuern (u.a. Energiesteuer, Solidaritätszuschlag). (→ Steuerspirale 2016) Quelle: Bundesministerium der Finanzen | Infografik | Tabelle/Infos | Serie | Zeitreihe

|

|

|

3-mal Lohn DE 2016  05.05.17 (912) |

dpa-Globus 11711: Dreimal Lohn: Arbeitnehmerentgelt, Bruttolohn, Nettolohn Das Arbeitnehmerentgelt ist in der Volkswirtschaftlichen Gesamtrechnung (VGR) der eigentliche Lohn des Arbeitnehmers. Nur etwas mehr als die Hälfte des Arbeitnehmerentgelts werden nach Abzug von Lohnsteuer und Sozialabgaben als Nettolohn an den Arbeitnehmer ausgezahlt. Durchschnittswerte 2016 pro Arbeitnehmer pro Monat: Arbeitnehmerentgelt 3397 EUR (100 %); Bruttolohn 2784 EUR (82,0 %); Nettolohn 1840 EUR (54,2 %). Vom Bruttoentgelt vereinnahmt der Staat also direkt 45,8 %, vom ausgezahlten Nettolohn gehen dann durch Konsum weitere Steuern ab (u.a. Mehrwertsteuer, Energiesteuer, Stromsteuer: s. Steuerspirale (xls)). Nach Berechnungen (WiWo 7.6.13) von Stefan Homburg verbleibt letztendlich weniger als ein Drittel beim Arbeitnehmer. (Hintergrund: Abgabenquote, Lohnquote, Volkseinkommen) Quelle: Statistisches Bundesamt | Infografik | Serie

|

|

|

Steuer-Abgabenlast OECD-2016  21.04.17 (907) |

dpa-Globus 11688: Steuer- und Abgabenlast in den Industrieländern Die Tabelle listet den Anteil (in %) der Steuern und Sozialabgaben vom Arbeitseinkommen* eines Durchschnittsverdieners in 24 von insgesamt 35 OECD-Staaten für einen Single bzw. für eine Familie**. Die Länderliste beginnt mit [BE 54,0|38,6; DE 49,4|34,0; HU 48,2|33,7] und endet mit [MX 20,1|20,1; NZ 17,9|6,2; CL 7,0|7,0; ]. Wegen der hohen Steuer- und Abgabenlast in DE fordern der Bund der Steuerzahler und weitere Verbände eine Entlastung von kleinen bis mittleren Einkommen, z.B. durch eine Änderung des Einkommensteuertarifs oder die Abschaffung des Solidaritätszuschlags. * abzüglich staatlicher Zuschüsse ** Single ohne Kinder; Familie: verheiratet, 1 Verdiener, 2 Kinder Quelle: OECD Infografik-Bezug Tabelle/ Infos

|

|

|

Steuerspirale DE 2016  07.04.17 (893) |

dpa-Globus 11655: Steuerspirale 2016 Im Jahr 2016 hat der Staat (Bund, Länder und Gemeinden) rund 706 Mrd. EUR Steuern eingenommen, nominal 4,8 % mehr als im Vorjahr. Die mit Abstand größten Steuern sind die Lohn*-/Einkommensteuer (34 %) und Mehrwertsteuer (31 %), zusammen bereits 65 %. Mit weitem Abstand folgen Gewerbesteuer (7 %), Energiesteuer (6 %) und Körperschaftsteuer (4 %). Diese 5 Steuern zusammen umfassen 81 %. Es folgen weitere 25 Steuerarten mit geringem Anteil. * Die Lohnsteuer ist vorab vom Lohn einbehaltene Einkommensteuer. Sie wird in der Grafik als eigenständige Steuer (Rang 2) dargestellt. Quelle: Bundesministerium der Finanzen | Infografik | Tabelle/Infos | Serie

|

|

|

Einkommensteuer- Verteilung DE-2015  20.01.17 (858) |

dpa-Globus 11501: Einkommensteuer: Wer zahlt wie viel Steuern? Die Grafik stellt die Einkommensteuerverteilung mittels Dezilen dar, wobei die beiden unteren zum untersten Fünftel zusammengefasst sind. Das untere Fünftel mit einem zu versteuerndem Einkommen (zvE) unter 9510 € zahlt nur 0,1 % der gesamten Einkommensteuer, denn laut BVG darf das Existenzminimum nicht besteuert werden. Daher wird nur das den Grundfreibetrag (2015: 8472 €) übersteigende Einkommen besteuert. Mit wachsendem zvE wächst der Anteil am Steueraufkommen bis auf 54,5 % (oberstes Dezil: zvE ≥ 80293 €), denn in Deutschland ist der Steuertarif progressiv, allerdings nur bis zum Spitzensteuersatz von 45 % (zvE ≥ 250.730 €). Jedoch sind Reiche, deren Einkommen zum großen Teil aus Zinsen/ Dividenden besteht, von der Progression weitestgehend ausgenommen, denn Einkünfte aus Kapitalvermögen werden seit der Steuerreform 2009 nur noch pauschal mit der Abgeltungssteuer von 25 % besteuert. Quelle: Bundesfinanzministerium Infografik-Bezug Tabelle/ Infos | Serie

|

|

| erstellt: 17.12.25/ zgh | Einkommensteuer |

2017

2017

|

|

|

|

||||||||||||||||||||||

|

|

|

|

|||||||||||||||||||

|

|

||||||||||||||||||||||

| Kontakt | über uns | Impressum | Haftungsausschluss | Copyright © 1999 - 2025 Agenda 21 Treffpunkt | |||